国家监管部门先后推出了小额快速并购重组审核机制、放开配融补流、缩短增发间隔时间等优化并购重组的利好政策,在创业板“借壳”、科创板并购重组审核等方面,也为并购市场营造了良好的制度环境。要预防未来的商誉减值风险及其他并购风险,上市公司要在今后的并购重组活动中对被并购标的更加谨慎和理性,加大调研分析力度,选择真正有发展前景的好公司——

今年前三季度,在并购重组政策“松绑”等利好因素作用下,科技类上市公司并购重组明显升温。Wind资讯统计显示,今年1月份至9月份,已披露重大重组事件的上市公司数量达328家,包含协议收购、要约收购、管理层收购、吸收合并等6种类型。而去年同期披露重大重组事件公司数量仅为227家。分行业看,发起并购的上市公司最多的行业有软件业、医疗保健行业、信息技术服务业、通信设备等行业,而电子元件、电子设备和仪器、互联网软件与服务等科技类行业成为被并购标的的热门行业。

并购数量增长明显

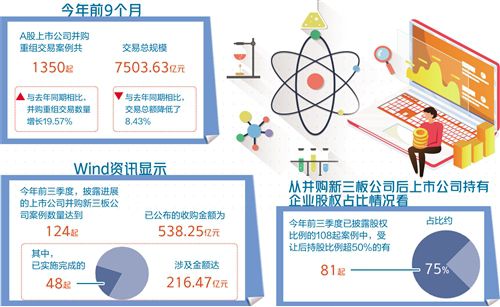

今年前三季度,A股上市公司总体并购情况是“量”升“价”降。投中研究院统计显示,今年前9个月,A股上市公司并购重组交易案例共1350起,交易总规模7503.63亿元,与去年同期相比,并购重组交易数量增长19.57%,交易总额降低了8.43%。从并购案例数量看,今年前9个月,A股上市公司并购重组主要聚集在医疗健康、IT及信息化等科技类行业。

新时代证券首席经济学家潘向东表示,上市公司并购数量增多,与并购重组政策出现宽松趋势有关。监管部门通过一系列并购重组放松政策,进一步释放鼓励上市公司并购重组政策信号。监管层放宽并购重组信息披露要求,结合停复牌制度缩短并购重组停牌时间,给予市场主体尤其是民企在并购重组中更多博弈空间,激发并购重组市场活跃度,推动并购重组市场逐步回暖。

自2016年6月份中国证监会发布“史上最严借壳新规”后,并购重组市场趋向理性,追逐热点、跨界并购的现象有所减少。去年第四季度开始,监管部门先后推出小额快速并购重组审核机制、放开配融补流、缩短增发间隔时间等优化并购重组的利好政策。

今年以来,在创业板“借壳”、科创板并购重组审核等方面,监管部门也为并购市场营造了良好的制度环境。

6月份,证监会发布《关于修改〈上市公司重大资产重组管理办法〉的决定》,拟取消重组上市中“净利润”认定指标、缩短“累计首次原则”计算期限至36个月、允许符合条件的企业在创业板重组上市、恢复重组上市配套融资。8月份,证监会正式发布《科创板上市公司重大资产重组特别规定》,在审核主体、审核流程、审核标准等方面对并购重组做了重新优化。

投中研究院分析师刘梦晗认为,进一步放宽对上市公司重组的限制,意在重新激活并购重组市场,促进市场资源向高新产业及技术型公司倾斜。尤其是科创板并购重组相关规定,对新兴的科技类企业并购市场构成利好。从目前部分并购重组的金额数据和案例数据看,在并购重组金额同比下降背景下,科技类企业并购重组市场确有逆势回暖态势。

扎堆“淘金”新三板

今年以来,尽管新三板市场融资交易依旧低迷,但并购市场处于活跃状态,上市公司频繁抛出收购挂牌公司股权的计划。前9个月,并购重组市场逐渐被激活的过程在新三板表现得尤为突出。

Wind资讯显示,今年前三季度,披露进展的上市公司并购新三板公司案例数量达到124起,已公布的收购金额为538.25亿元。其中,已实施完成的48起,涉及金额达216.47亿元。

在实施成功的案例中,标的方多数业绩增长稳定且所属行业集中在新兴产业细分领域。对此,全国股转公司表示,新三板挂牌公司高科技属性强、细分领域多、信息披露透明规范,是上市公司的重要并购池,未来挂牌公司并购重组环境预期向好。

去年10月份,监管部门相继发布若干涉及新三板企业并购重组的解释性文件,放开了多项限制,疏通了并购重组中的多个堵塞点。例如,明确非上市公众公司定向发行股份购买资产的,发行对象人数不受35人限制。同时,为有效防止“长期停牌”“久停不复”的极端个案出现,全国股转系统调整重组停复牌机制,将重组暂停转让的最长时限定为6个月。

刘梦晗表示,随着相关政策“暖风”频吹,上市公司并购重组新三板企业的案例有所增多,推动了一级市场和二级市场发挥交易功能,也在一定程度上为市场并购重组铺路和扫清障碍。

从上市公司并购新三板公司的并购目的看,产业链整合是主要目的。从并购后上市公司持有企业股权占比情况看,今年前三季度已披露股权比例的108起案例中,受让后持股比例超50%的有81起,占比约75%。

东北证券研究总监付立春认为,由于新三板挂牌公司具有公众公司属性,在公司治理、信息披露的规范程度方面比普通股份公司具有更明显优势,因此上市公司“淘金”新三板案例增多。从并购方A股上市公司看,主要分布在传统行业,由于这些公司受经济形势、去杠杆等因素影响较大,寻求优质并购标的需求旺盛。对于被并购方来说,多数是新兴行业企业,由于当前新三板市场流动性较低迷,相对于排队IPO,挂牌公司有一定意愿选择被上市公司并购。

并购风险须防范

“联姻”看似美好,其中也暗藏风险。在并购重组环境趋好的大背景下,“忽悠式”重组、并购失败、商誉减值等风险事件也时有发生。例如,日前*ST赫美原计划向新三板挂牌公司英雄互娱全体股东发行股份购买股权。交易完成后,深圳赫美集团股份有限公司曾公告称,重组项目进展顺利。但随后立即宣布终止股份转让协议。对此,深交所要求*ST赫美自查是否涉嫌“忽悠式”重组,并详细说明未满足股份转让协议核心交易条件的具体情况。

无独有偶,备受市场关注的全通教育收购吴晓波频道一案,也曾多次被深交所问询。最终经过6个多月的煎熬,9月底这场交易以市场环境不稳定、政策环境变化、企业未来经营成果不确定为由终止,而吴晓波频道也开启更名模式。

Wind资讯显示,今年前三季度,根据最新披露公告日期计算,并购重组失败的案例达59起,其中,横向整合、多元化战略、战略合作等目的的重组失败数量较多,不乏*ST大控、*ST东南、*ST仁智等9家“戴帽”公司。梳理这些并购重组失败案例,并购终止原因包括核心条款无法达成一致意见、市场环境变化、标的企业经营情况低于预期以及被并购企业股东人数较多导致沟通协调工作较为复杂等因素。其中,核心条款无法达成一致意见成并购终止主要原因。所谓“核心条款”主要包括标的资产估值、交易方式、对赌协议及未来发展规划等方面条款。

刘梦晗认为,去年以来,涉及业绩不达标计提巨额商誉减值的并购重组案例开始增多,这类商誉风险至今仍让部分上市公司心有余悸。由此反映出上市公司在并购重组过程中对被并购标的的成长性和长期业绩了解不够,收购溢价太高。要预防未来的商誉减值风险及其他并购风险,上市公司要在今后的并购重组活动中对被并购标的更加谨慎和理性,加大调研力度,选择真正有发展前景的好公司。(记者周琳)

标签: A股公司并购重组

营业执照公示信息

营业执照公示信息